Aktualno

Večina prihrankov gospodinjstev pred resno preizkušnjo

|Zadnji podatki kažejo, da imamo Slovenci v bankah preko vezanih vlog, varčevalnih računov in sredstev na vpogled več kot 19 milijard evrov. Obseg sredstev v domačih vzajemnih skladih pa znaša 2,8 milijarde evrov. Z drugimi besedami to pomeni, da sredstva v skladih predstavljajo manj kot 15 odstotkov glede na obseg sredstev gospodinjstev na bankah. To je odstotek, ki nas v primerjavi z drugimi razvitimi državami uvršča v sam vrh po stopnji previdnosti oziroma konservativnosti.

Previdnost ni nujno realno donosna

Vse lepo in prav, dokler se je povprečen letni depozit dalo skleniti po letni obrestni meri v višini 3, 4 ali celo 5 odstotkov. Vendar pa smo bili v zadnjih letih zaradi razmer na mednarodnem denarnem trgu kot posledici delovanja Evropske centralne banke priča občutnemu znižanju obrestnih mer tako za vezane vloge kot tudi na vloge na vpogled, kamor uvrščamo tudi visoko likvidne varčevalne račune.

Danes za enoletni depozit brez izpolnjevanja dodatnih pogojev v povprečju stežka dobimo že 0,5 odstotka. Donos je sicer vnaprej znan, a je relativno nizek. Ne smemo pa mimo dejstva, da v tem primeru govorimo o nominalni donosnosti, ki ne upošteva inflacije. Trenutna inflacija v evroobmočju in Sloveniji znaša 1,7 odstotka na letni ravni, kar pomeni, da povprečen, za eno leto vezan depozit prinaša realno negativno donosnost, ki v povprečju presega en odstotek.

Iskanje alternativ logično in dobrodošlo

Stanje na denarnem trgu je v zadnjem času pri marsikaterem vlagatelju vzpodbudilo iskanje alternativ za oblikovanje in graditev prihrankov. To je povsem razumljivo in edino pravilno, saj je namen varčevanja v iskanju krepitve tako realne vrednosti prihrankov posameznika kot tudi ustvarjanje osnove za investicije v ekonomiji. Slednje so predpogoj in gonilo ekonomskega napredka, produktivnosti, delovnih mest, razpoložljivega dohodka in nenazadnje dviga realne kupne moči tako na nacionalni kot globalni ravni.

Iz tega se sama po sebi ponuja alternativa v obliki udeležbe oziroma varčevanja v realni ekonomiji oziroma delnicah največjih in najpomembnejših podjetij na globalni ravni. Tovrstno varčevanje je v zadnjih desetletjih postalo vedno bolj dostopno in razširjeno. Zakaj ne bi del svojih prihrankov namenili za naložbe, kot so ameriški Apple, Facebook, Johnson&Johnson ali za katerega izmed številnih evropskih, azijskih, morebiti hitro rastočih kitajskih ali indijskih podjetij oziroma »bluechipov«. To lahko danes preprosto storite z vložkom v vzajemni sklad z delniško usmeritvijo bodisi na globalen, ameriški, evropski ali kateri drugi večji trg v razvoju.

Treba pa se je zavedati, da varčevanje v delnicah drugače od vezanih vlog ne prinaša vnaprej znane obrestne mere, v tem primeru smo torej izpostavljeni dogajanju v globalnem gospodarstvu. Temu primerno govorimo o sprejemanju višjega tveganja, ki pa nam na dolgi rok daje možnost in pravico do pričakovanj in udeležbe v višjih donosih.

Zgodovina je tista, ki nam najbolje približa, kaj lahko od posameznega trga pričakujemo. Lahko bi rekli tudi, da je poznavanje osnovnih zakonitosti in zgodovine delovanja posameznega trga (v tem primeru delniškega) podobno branju navodilom za uporabo pred prvo uporabo novega aparata ali stroja.

Za boljšo predstavo se bomo ponovno vrnili onkraj velike luže, torej v ZDA. Odgovor bomo iskali pri ameriškem delniškem indeksu Standard & Poor’s 500 (S&P 500). Gre za najrazvitejši kapitalski trg na svetu z najdaljšo in najbolj pregledno zgodovino. Pri podajanju zgodovinskih donosnosti oziroma pri izračunih bomo upoštevali skupno donosnost v USD (ang. total return), saj nam naložbe v delnice poleg donosa, vezanega na gibanje cene, prinašajo tudi dividendo, ki jo lahko takoj po prejemu ponovno vložimo in s tem zvišamo skupno donosnost posamezne naložbe (natanko to počnejo vzajemni skladi).

Nominalna skupna povprečna letna donosnost indeksa v zadnjih 100 letih (od decembra 1918 do decembra 2018) znaša dobrih 10 odstotkov, medtem ko realna donosnost znaša dobrih 7 odstotkov. Res je, da donos ni zagotovljen in se iz leta v leto lahko precej razlikuje, a na daljše obdobje so delniške naložbe vlagatelju omogočile občutno povečanje realne vrednosti vloženih prihrankov.

S slabimi 10 odstotki nominalne in dobrimi 7 odstotki realne skupne povprečne letne donosnosti podobno velja tudi za obdobje zadnjih 30 let (od decembra 1988 do decembra 2018). To pa je doba, aktualna za vsakega posameznika, ki se v začetni fazi zaposlitve loti dolgoročnega varčevanja (primer pokojnine).

Vlagatelj se tovrstnega dolgoročnega varčevanja lahko loti bodisi z enkratnim vložkom na začetku bodisi s postopnim v obliki mesečnega varčevanja ali s kombinacijo obeh. Slednja je najverjetneje še najbolj primerna, saj posameznik na začetku svoje varčevalne poti šele začenja ustvarjati prihranke in jih nato postopno dodaja obstoječemu portfelju.

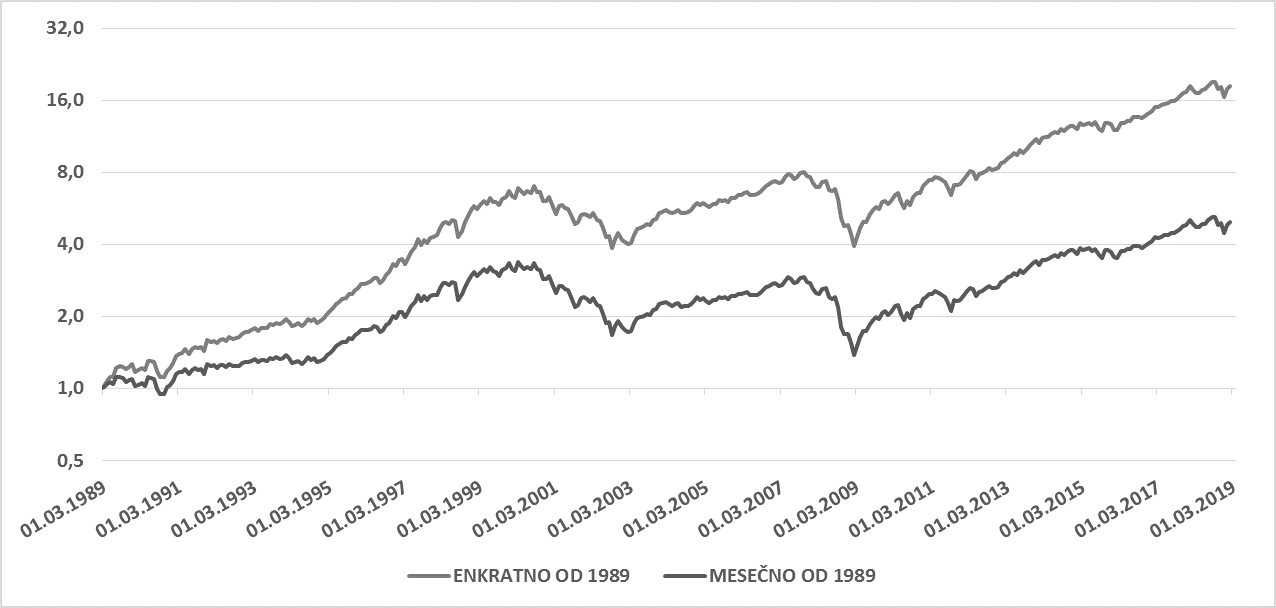

Koliko, kdaj in na kakšen način (relativno gledano) smo lahko privarčevali z varčevanjem v košarici ameriških delnic oziroma izpostavljenostjo največji in najrazvitejših ekonomiji v zadnjih 30 letih, si bomo pogledali s pomočjo spodnjih grafov.

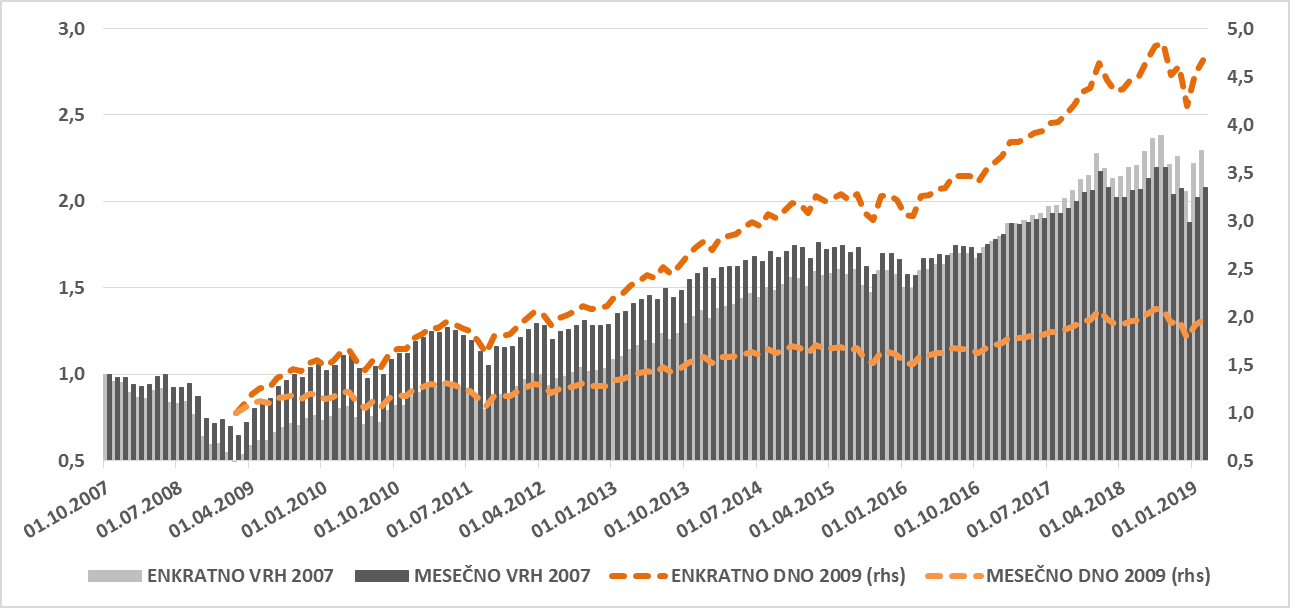

Oba grafa prikazujeta trenutno donosnost v primerjavi z vrednostjo sredstev, ki smo jih vložili v danem trenutku. V primeru enkratnega vložka se trenutna vrednost primerja z vložkom na začetku. Pri mesečnem varčevanju pa se trenutna donosnost primerja na obseg vložka, ki je bil vložen do tega trenutka.

Graf 1 prikazuje primerjavo metod skozi obdobje zadnjih 30 let. Gre za zelo nazoren prikaz primerjave donosnosti, saj smo bili v tem obdobju priča dvema velikima korekcijama (popravkoma) in trem daljšim obdobjem rasti. Skratka videli smo cikličnost delniških trgov v vsej svoji podobi.

Če smo na začetku marca leta 1989 vložili eno enoto, smo imeli po 30 letih 18,4 enote. Če pa smo sredstva v istem obdobju vlagali postopno, je iz skupaj vložene ene enote nastalo 4,9 enot.

Poglejmo sedaj vstop na trg še nekoliko podrobneje. Če smo začeli varčevati tik pred veliko krizo ob koncu oktobra leta 2007 (leva stran grafa 2), se je postopna metoda izkazala za donosnejšo v prvih letih po krizi. To je logično, saj nismo vložili enkratnega vložka pred padcem, temveč smo vstopali na trg s postopnim dodajanjem, ko so se delnice cenile. Bolj ko je trg rasel, bolj je nato metoda potopnega varčevanja dvigovala povprečno ceno nakupa, v začetku višja donosnost postopne metode v primerjavi z enkratno pa se je začela manjšati in v letu 2017 tudi zaostajati.

Če smo z varčevanjem začeli prav na samem dnu, tj. na začetku marca 2009, se je metoda enkratnega vstopa izkazala za bistveno donosnejšo od postopne (desna stran grafa 2), saj smo na trg vstopili v celoti na začetku in po najnižji vrednosti. Vprašanje pa je, ali smo to možnost imeli oziroma jo v času, ko je veljalo vsesplošno prepričanje o razpadu sistema, kot smo ga poznali, tudi izkoristili.

Sklenemo lahko, da nam zgodovina (navodila za uporabo) delniškega trga v ZDA govori, da ima vlaganje v ekonomijo in posledično soudeležba pri dolgoročnem gospodarskem razvoju smisel in potencial. Na nas pa je, da izberemo, kako se ga bomo lotili.

Ugotovili smo, da vedno obstajajo alternative. Varčevanje v delnicah je eno izmed najbolj razširjenih, uveljavljenih in ne nazadnje enostavno dostopnih. Zato ne preseneča podatek, da ima povprečen Američan v primerjavi z nami v vzajemnih skladih skoraj 50-krat več sredstev. In več kot 90 odstotkov jih kot primarni namen varčevanja v skladih navaja varčevanje za pokojnino oziroma starost. Skratka dolgoročnost.

Praviloma noben ekstrem ni najboljši in enako velja za primerjavo med tradicionalnim bančnim varčevanjem in komplementarnim varčevanjem v skladih. Obe obliki imata svoje prednosti in »izzive«. Najpomembneje je, da se jih zavedamo in sestavimo kombinacijo, ki bo najbolj ustrezna za doseganje ciljev, ki si jih dejansko želimo. Z ustrezno kombinacijo bomo tako lahko na daljše obdobje uspešno premagali inflacijo in tudi volatilnost, skupni potencial v obliki višje realne donosnosti obrnili sebi v skupno korist.

Graf 1: Primerjava gibanja vrednosti trenutne donosnosti oziroma večkratnika vložka v ameriški indeks S&P500 po metodi enkratnega vplačila in postopnega mesečnega vlaganja, za 30 letno obdobje, od začetka marca 1989 do začetka marca 2019.

Vir: Bloomberg in lastni izračuni

Vir: Bloomberg in lastni izračuni

Graf 2: Primerjava gibanja vrednosti trenutne donosnosti oziroma večkratnika vložka v ameriški indeks S&P500 po metodi enkratnega vplačila in postopnega mesečnega vlaganja, za obdobje od konca oktobra 2007 (leva skala grafa) in konca februarja 2009 (desna skala grafa) do začetka marca 2019.

Vir: Blooberg in lastni izračuni

Objavljeno v časniku Svet kapitala, 17. maj 2019.